Miembro del Consejo Académico de Libertad y Progreso.

Profesor de Finanzas e Historia Económica, Director del Centro de Estudios de Historia Económica y miembro del Comité Académico del Máster de Finanzas de la Universidad del CEMA (UCEMA). Profesor de finanzas en la Escuela de Negocios Stern de la Universidad de Nueva York (2013-14). Licenciado en Economía UBA (1985) Master of Business Administration (MBA) de la la Universidad de Chicago (1990). Autor de numerosos libros y artículos académicos sobre historia, economía y finanzas.

Cómo curarse de la resaca del populismo ha sido uno de los grandes dilemas de la economía argentina desde hace décadas. Hubo “fiestas populistas” en 1946-1949, 1973-1975, 1984-1987 y 2007-2015. En todos los casos “la mañana siguiente” fue dolorosa. Hoy, después de una década de populismo, el sector productivo de la economía argentina nuevamente debe cargar a sus espaldas el costo de un estado enorme e ineficiente.

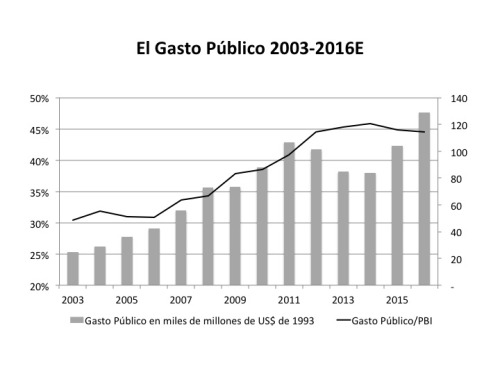

Desde 2003 hasta 2015, en relación al PBI el gasto público pasó de 30% a casi 50% y medido en dólares de 1993 aumentó a una tasa equivalente de casi 17% anual (utilizando el tipo de cambio oficial). Con semejantes tasas de crecimiento, uno pensaría que se trata del sector más dinámico de la economía argentina

El problema es que no es el sector más dinámico en términos de productividad sino el más ineficiente. De hecho, su crecimiento ahoga la productividad del sector privado.

En lo que respecta al gasto público, la “excepcionalidad” argentina en relación a las economías avanzadas y las emergentes más desarrolladas de América Latina (como Brasil, Chile, Colombia, México y Perú) es notable. Según el Informe de Competitividad 2016 del WEF, Argentina se encuentra entre los 10 países con mayor despilfarro del gasto público, mayor corrupción, peor desempeño del sector público y mayor peso de las regulaciones. Este es uno de los legados más nocivos del populismo kirchnerista.

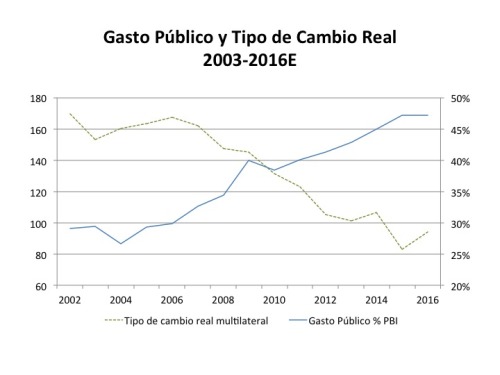

El aumento fenomenal del gasto público ha contribuido al deterioro de la capacidad productiva y la competitividad de la economía argentina. Hay una ley de hierro ineludible: el aumento del gasto público deprime el tipo de cambio real, tal como se puede apreciar en el gráfico siguiente:

Fuente: BCRA y Ministerio de Finanzas.

Hasta ahora el gobierno ha recurrido a una receta que en el pasado no dio buenos resultados: una política fiscal expansiva y una política monetaria restrictiva. Durante 2016 el gasto público creció 33% en términos nominales lo cual teniendo en cuenta la tasa de devaluación implica un crecimiento de prácticamente el 13% en dólares. Por otro lado, el rendimiento de las LEBACS en dólares (es decir, ajustado por la tasa de devaluación) fue superior al 10% anual, y la tasa de interés activa en pesos fue, en promedio, 40% anual, lo cual significa que las empresas están pagando una tasa real en dólares cercana al 15% anual. No hay negocio legal en la Argentina que a mediano plazo resista esta tasa.

Para cuantificar, al menos de manera aproximada, el grado de compatibilidad (o incompatibilidad) entre la política fiscal y monetaria podemos utilizar un modelo muy simple de equilibrio monetario desarrollado por Guillermo Calvo y Roque Fernández en un artículo publicado por Ámbito Financiero en julio de 1980. Aplicado a la coyuntura actual, este modelo sugiere que, dadas las metas de inflación adoptadas por el Banco Central, indefectiblemente se necesita un fuerte endeudamiento externo de al menos 4% del PBI, ya que el impuesto inflacionario y el seigniorage no alcanzan a financiar el déficit más el servicio real de la deuda.

Es cierto que por ahora el mundo ayuda. Los mercados financieros internacionales siguen receptivos y los inversores le han dado un tibio voto de confianza al gobierno. Pero esto es un arma de doble filo. Enfrentamos el mismo dilema que un alcohólico que quiere liberarse de su adicción justo cuando le regalan el whisky. La capacidad de endeudamiento adicional en el exterior ha sido alta gracias a la resolución del problema de los holdouts pero no es sostenible a mediano plazo. Pero además, endeudarse en dólares para financiar el déficit fiscal contribuyó a deprimir el tipo de cambio nominal, con lo cual, dada la tasa de inflación,se exacerbó el castigo al sector productivo que compite con el resto del mundo.

El alto diferencial entre las tasas internas y externas, al estimular la entrada de capitales especulativos, también tiene un efecto similar sobre el tipo de cambio nominal. La sustancial mejora del tipo de cambio real producto de la eliminación del “cepo cambiario” prácticamente se ha desvanecido. Hasta ahora el impacto sobre el saldo de la cuenta corriente ha sido poco significativo debido a la recesión y a la política comercial adoptada por el gobierno.

Para relativizar todas estas consideraciones usualmente se argumenta que a) que el costo nominal y real de la deuda pública externa es muy bajo, y b) que la deuda pública con acreedores privados sólo asciende a 17,7% del PBI. Respecto al primer punto, es cierto que desde el punto de vista del costo financiero nominal, la situación es manejable. Pero como señalamos más arriba, existe un riesgo no menor de que las condiciones en los mercados financieros internacionales empeoren en el corto plazo. La suba de tasas no sólo afecta el costo financiero sino que también complica el acceso al capital.

En ocasiones anteriores, la suba de las tasas de interés en Estados Unidos provocó la “reversión” de flujos de capitales a economías emergentes, contribuyendo a provocar y exacerbar sus crisis externas. Por otro lado, aunque el costo nominal de la deuda es bajo, la República Argentina paga casi tres veces la prima de riesgo que paga Perú y el doble de la que paga Colombia. Si los mercados internacionales perciben que la sociedad argentina se resiste a reformar el sistema económico populista, exigirán primas de riesgo crecientes para financiar al estado argentino. Si eso ocurre, será difícil evitar otra crisis externa.

En cuanto al segundo punto, también es cierto que en términos relativos la deuda publica con el sector privado es baja. Pero no olvidemos que entre 1980 y 1981, en sólo un año, la deuda pública aumentó casi 10 puntos porcentuales en relación al PBI (y al año siguiente se duplicó llegando a más de 50% del producto). Además, el mercado de capitales local está muy poco desarrollado y mas del 70% de la deuda pública está denominada en moneda extranjera (y todo indica que este porcentaje aumentará). La combinación de una suba de las tasas de interés en dólares y una devaluación abrupta del peso por pérdida de confianza inevitablemente complicarían la sustentabilidad de la deuda pública.

El gobierno parece advertir el problema, pero sin mayoría en el Congreso y al frente de una coalición frágil, considera que no tiene suficiente apoyo político para encarar las reformas estructurales necesarias para que la economía retome la senda del crecimiento sostenido. Estas reformas requieren, entre otras cosas, una reducción significativa del gasto público, ya que no es posible seguir aumentando los impuestos sin ahogar al sector privado. La presión tributaria viene aumentando sin cesar desde 2003 y según cifras del Banco Mundial, es la más alta del mundo. El Informe de Competitividad 2016 del Foro Económico Mundial, ubica a Argentina entre los tres países en los que los impuestos desincentivan más la inversión.

Con este nivel de gasto público y esta presión tributaria la economía argentina es inviable a mediano plazo. Para ser exitosa la política económica requiere un plan creíble de reducción del gasto público. Esta reducción no tiene por qué ser abrupta. Puede ser gradual pero con metas claras y asequibles. Además, el gobierno debe comunicar claramente a la población las consecuencias de no hacer esas reformas. Una responsabilidad importante les cabe a los gobiernos provinciales y municipales, que aumentaron significativamente el gasto en los últimos diez años (el actual sistema de coparticipación incentiva la indisciplina fiscal).

Sin reformas estructurales y reducción del gasto público tendremos otro déjà vu.