Editor L&P

Por Eugenio Marí y Valentín Gutiérrez, economistas de Fundación Libertad y Progreso

PERFIL “Hay un riesgo de hiperinflación en Argentina”, fueron las palabras del Viceministro de Economía hace apenas unos días. Y es cierto. Los desequilibrios monetarios y fiscales que hoy tiene el país dan un marco de vulnerabilidad tan importante que la hiperinflación pasó de ser una posibilidad para convertirse en una probabilidad.

Dólar soja, mayor deuda con organismos internacionales, suba de tasas y aceleración en el ritmo de ajuste del tipo de cambio fueron algunas medidas que sirvieron para ganar tiempo en el corto plazo, pero que no solucionan los problemas de fondo que nos llevaron a esta situación.

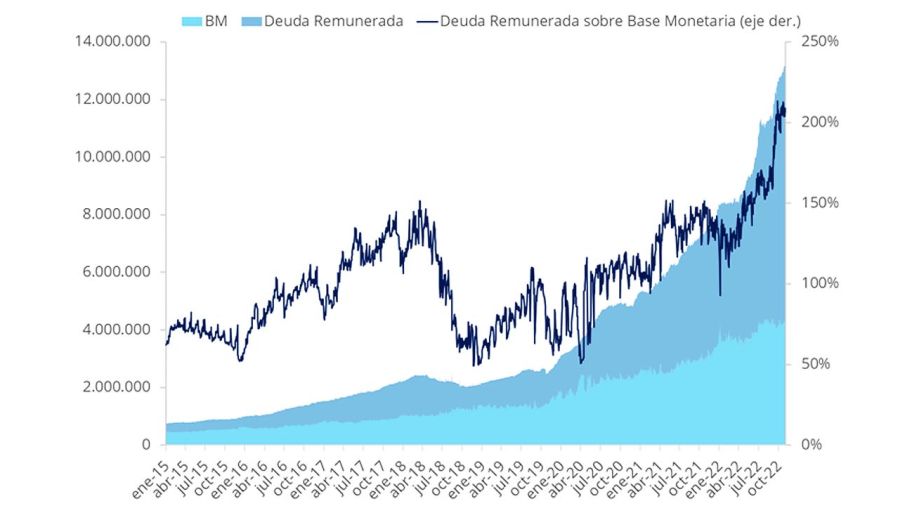

Dentro de este gran castillo de naipes, uno de los pilares más débiles es el de Reconquista 266. Esto es, el Banco Central de la República Argentina (BCRA). Desde que asumiera la actual administración de Alberto y Cristina Fernández, el stock de pasivos remunerados de la entidad -compuesto por Leliqs, Pases, Notas y otras Letras- ha crecido en más de $7,8 billones. Tal cifra supone un 88% de su actual nivel, que se ubica en $9 billones e implica dos veces la base monetaria total de la economía.

Lo más preocupante, empero, es la dinámica de esta deuda, cuyos intereses han ido creciendo exponencialmente de acuerdo con dos factores. El primero es la suba constante de tasas de interés (9 en lo que va de 2022), y el segundo es el recurrente financiamiento monetario del déficit fiscal, que lleva a la entidad a emitir dinero para luego esterilizarlo convirtiéndolo en deuda. Por sobre todas las cosas, lo que el BCRA intenta es evitar que estos pesos se vuelquen a la economía y recalienten aún más la inflación. Es así que los grandes crecimientos de la deuda remunerada se dieron en junio y septiembre, reflejando los dos momentos en que el BCRA aceleró fuertemente la emisión de pesos. Los intereses de la deuda remunerada ya suman más de $550.000 millones por mes (lo que llamamos déficit cuasi fiscal y, dada la situación fiscal actual, suponen emisión futura).

BASE MONETARIA Y DEUDA REMUNERADA DEL BCRA

En millones de $. Enero 2015 – noviembre 2022

Fuente: Libertad y Progreso en base a BCRA

Una situación complicada

El Banco Central se encuentra en una situación por demás delicada, y que, si sigue escalando, podría llevar a su quiebra en el 2023 o 2024. Si esto pasara, supondría seguramente una nueva hiperinflación. La última vez que nuestro país llegó a una situación de este tipo, se llevaron adelante medidas traumáticas, como fue el canje compulsivo de los depósitos de la gente por bonos de deuda pública (Plan Bonex).

No suficiente, el BCRA tiene otro gran frente de batalla. En este estado de las cosas, el Banco Central también debe enfrentar una escasez de divisas que nos acerca a un eventual default con el FMI u otros organismos internacionales. Ahora bien, esta escasez no es más que la consecuencia de mantener un esquema cambiario insostenible en aras de esconder la verdadera depreciación del peso. La famosa restricción externa no es más que una consecuencia de las propias medidas de nuestra autoridad monetaria y de la falta de voluntad política para asumir qué tan pobres nos han hecho a los argentinos largos años de populismo financiado mediante la creación de dinero.

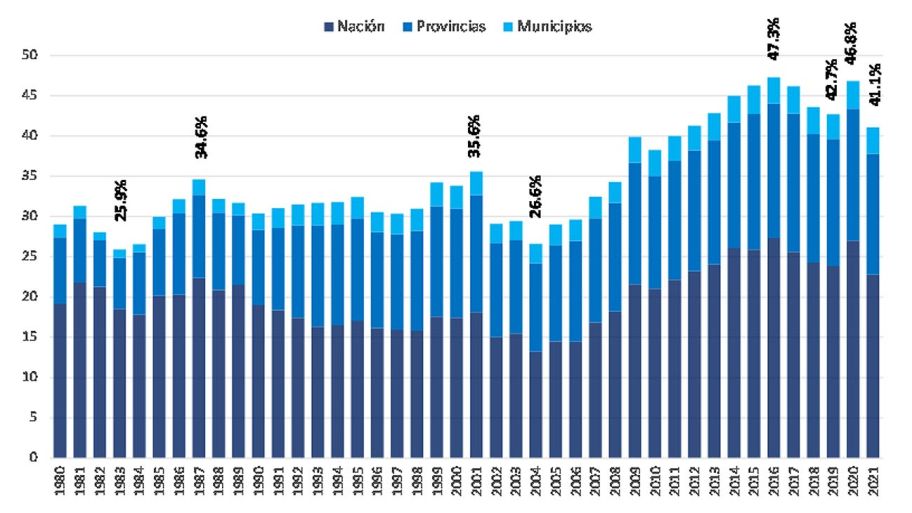

GASTO PÚBLICO CONSOLIDADO COMO % DEL PBI

1980-2021

Fuente: Libertad y Progreso en base a Ministerio de Economía y estimaciones propias

Por otra parte, debemos considerar que la presente macroeconomía argentina ocurre en un contexto de precios internacionales extraordinarios para nuestros commodities, derivados de la guerra en Ucrania y la imposibilidad que enfrentan los involucrados para exportar alimentos. Esto permitió romper récords de liquidación de divisas por exportaciones, sosteniendo así el desangre del Central.

Sin embargo, solo basta con una caída en nuestros precios para que la situación se agudice.Y todo apunta en esa dirección a mediano plazo. Asimismo, si los años de pandemia fueron tiempos de expansión de la liquidez mundial, ahora vemos a los principales bancos centrales ir en sentido contrario para combatir la inflación. Esto implica mayores dificultades para el endeudamiento y una menor disponibilidad de divisas mientras que el mundo desarrollado continúe subiendo tasas de interés. De este modo, quién asuma el sillón de Rivadavia el año próximo se encontrará en un escenario mucho menos favorable que el vigente.

Las Leliqs y su peso

Con todo, lo más preocupante radica en cómo la quiebra del BCRA podría trasladarse al resto de la economía: a día de hoy las Letras de Liquidez (Leliqs) suponen la mayor parte del activo del sistema financiero, por lo que si estas son impagas no se podrá responder al pasivo, que son los depósitos y plazos fijos de familias y empresas. Es así que se ha ido generado un círculo vicioso en el cual el Banco Central inyecta dinero para financiar al Tesoro, pero en lugar ponerlo en circulación lo transforma en Letras de corto plazo. Al mismo tiempo, estas encuentran una demanda cautiva en los privados que por ley no pueden irse al dólar, y que adquieren estos instrumentos en pos de enfrentar la inflación. De alguna forma, el prestamista de última instancia se ha transformado en el prestatario de primera instancia.

Entretanto, la única alternativa que tiene la Argentina para frenar esta bomba de tiempo y evitar un desastre sin precedentes en términos sociales y económicos es llevar adelante un conjunto de reformas estructurales que devuelvan la sostenibilidad fiscal y permitan volver a establecer un entorno de libertad donde desarrollarnos y poder crecer.

A principios del siglo pasado la Argentina se convirtió en una promesa destinada a ocupar en América del sur el lugar que los Estados Unidos ocupaban en América del norte. Para recuperar este lugar histórico debemos encarar reformas que permitan capitalizarnos, aumentar la productividad de nuestro trabajo, liberar nuestro potencial exportador, sanear nuestras cuentas fiscales, fortalecer nuestro sistema monetario y adaptar nuestro sistema educativo al siglo XXI, entre otros menesteres. No será sencillo, pero solo así lograremos cambiar nuevamente nuestro porvenir. Esta vez por uno de prosperidad para quienes habitamos este suelo.

Eugenio Marí, Economista Jefe en Fundación Libertad y Progreso

Valentín Gutiérrez, Analista en Fundación Libertad y Progreso